- Investment

- 科学论坛

-

Program

- Recruitment

- Center

News Message

陆金所申请赴美上市 2019 年净利润 133 亿元

- by wittx 2020-10-08

美国证券交易委员会(SEC)文件显示,中国平安旗下财富管理平台陆金所递交美国 IPO 申请,申请在纽交所上市,代码为 "LU"。招股说明书显示,2019 年陆金所收入 478 亿元,净利润 133 亿元。用作 " 占位符 " 的暂定筹资金额为 1 亿美元。

文件显示,陆金所 IPO 的承销商为高盛、美银证券、瑞银等。

此前有报道称,陆金所已秘密申请在美国上市,集资额约为 20 亿至 30 亿美元,并计划于今年内完成上市。

陆金所控股包括 " 三所一惠 " ( 前交所、重交所、陆金所、平安普惠 ) 。其中,陆金所旗下还包括陆国际 ( 新加坡金融资产交易所 ) 、陆金服 ( P2P 业务 ) ,以及陆基金。据媒体报道,陆金所的主要利润来源于平安普惠,主要包括网络小贷、融资担保,以及贷款咨询 ( 助贷 ) 服务的盈利。" 无论是从业务规模,还是盈利能力,风控水平,平安普惠都不输于蚂蚁金服的网络小贷业务。"

陆金所的上市文件显示,截至 2020 年 6 月 30 日,陆金所控股管理贷款余额 5194 亿元,位列市场第二(OW 数据),累计借款人数 1340 万;在财富管理业务方面,陆金所控股管理客户资产规模 3747 亿元,位列市场第三(OW 数据),活跃投资者人数 1280 万。

截至 2020 年 9 月 30 日,陆金所控股管理贷款余额达 5358 亿元,同比增长 21.4%;管理客户资产规模达 3783 亿元。

利润方面,陆金所今年上半年收入逆势增长,2017-2019 年净利复合增长率达 48.65%

2017 年、2018 年和 2019 年陆金所控股的总收入分别为 278.2 亿元、405.0 亿元和 478.3 亿元,年化复合增长率达 31.1%。2017 年、2018 年和 2019 年陆金所控股的净利润分别为 60.3 亿元、135.8 亿元和 133.2 亿元,年化复合增长率为 48.65%;净利率分别为 21.7%、33.5% 和 27.8%。2020 年上半年,陆金所控股的总收入为 256.8 亿元;净利润为 72.7 亿元,净利率为 28.3%。

Share Http URL: http://www.wittx.cn/get_news_message.do?new_id=495

Best Last Month

Medical science by wittx

Information industry by wittx

Information industry by wittx

Information industry by wittx

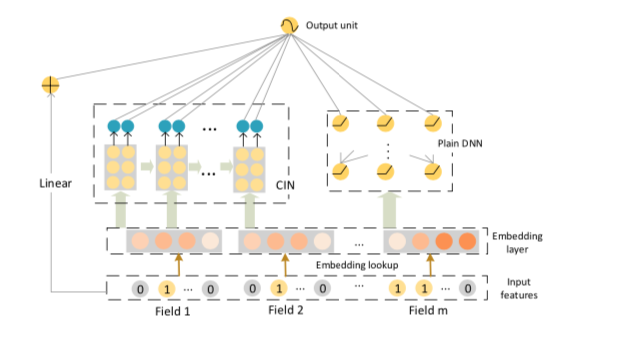

Information industry by wittxDeep & Cross Network and Practical Lessons for Web-scale Learning to Rank Systems

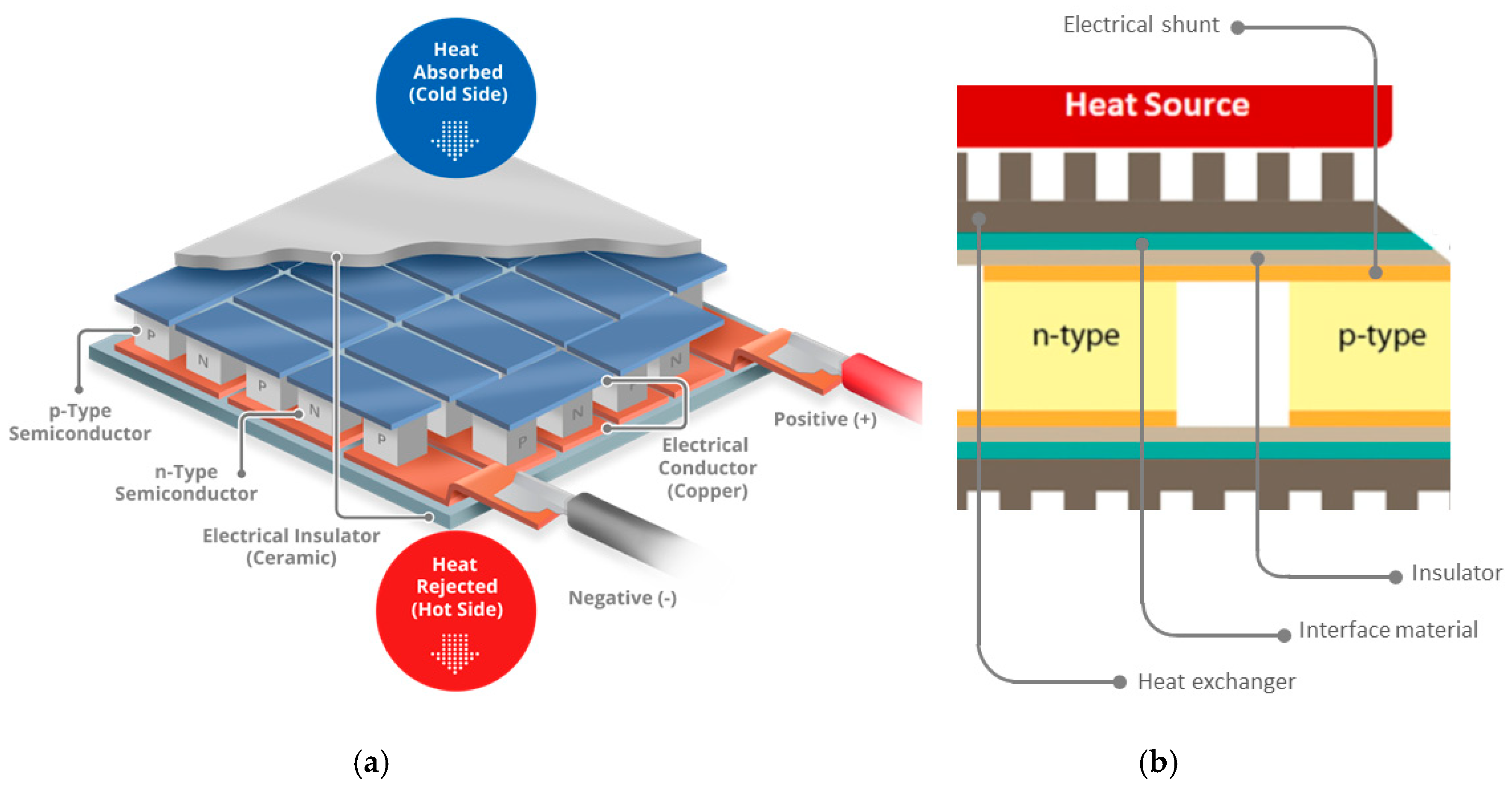

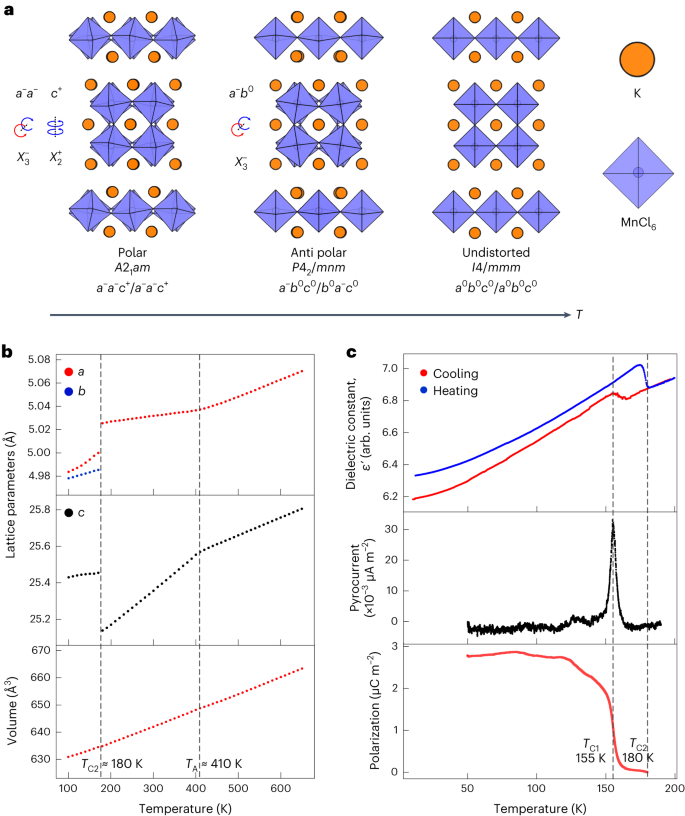

Information industry by wittxImproved thermoelectric power factor and conversion efficiency of perovskite barium stannate

Information industry by wittx

Information industry by wittx

Information industry by wittx

Information industry by wittx