- Investment

- 科学论坛

-

Program

- Recruitment

- Center

News Message

定价模型(APT)

- by wittx 2020-09-04

作者:匿名用户

链接:https://www.zhihu.com/question/37191834/answer/99069444

来源:知乎

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。APT模型理论的出发点是假设证券收益率与一组未知因素线性相关,这组因素代表影响证券收益率的一些共同的基本因素。要了解APT理论,我们首先需要了解因素模型。

1. 在单因素模型下,证券收益率只受某一种共同的因素影响。只考虑某一给定时间的因素模型,因此模型表述为:

其中,

为证券

为证券 的收益率;

的收益率; 为证券

为证券 的期望收益率;

的期望收益率; 为共同因素偏离其期望的离差,其期望值为0;

为共同因素偏离其期望的离差,其期望值为0; 为证券

为证券 收益率对共同因素的敏感度;

收益率对共同因素的敏感度; 为证券

为证券 收益率的随机扰动项。

收益率的随机扰动项。在单因素模型基础上,我们可以推广到多因素模型:

2. 由此我们可以构建单因素套利定价理论。假设证券收益率符合单因素模型,考虑充分分散的投资组合

(组合的非因素风险为零),其收益率为:

(组合的非因素风险为零),其收益率为:

那么,当市场无套利均衡时(不存在无风险的套利机会),有:

是一个充分分散的投资组合,其因素敏感度等于1,即

是一个充分分散的投资组合,其因素敏感度等于1,即 =1,被称为纯因素组合。(严格证明略)

=1,被称为纯因素组合。(严格证明略)3. 但是我们还要将单因素套利定价进行推广。在金融市场具体的运作中,影响证券收益率的因素并不唯一(国民收入、通货膨胀、产业、公司本身规模等因素都会对证券价格的形成产生重大影响)。因此,分析某一投资组合或某一证券时,多因素模型将具有更为实际的也更为有力的解释能力与预测能力。仿照单因素APT模型的推导方法,我们可以得到多因素APT模型:

以上只是简单介绍,忽略了其中的证明。此外,说一下套利定价理论的假设:

- 市场是完全信息的、充分竞争的、无摩擦的;

- 任意证券的收益率都满足因素模型;

- 投资者是非满足的:只要存在无风险套利机会时,他们就会不遗余力地构筑套利组合以追求自身的利润最大化。

- 市场中有足够多的证券来分散非因素风险。

Share Http URL: http://www.wittx.cn/get_news_message.do?new_id=108

Best Last Month

Mechanical electromechanical by wittx

Information industry by wittx

Information industry by wittx

.jpg)

Office culture and education by wittx

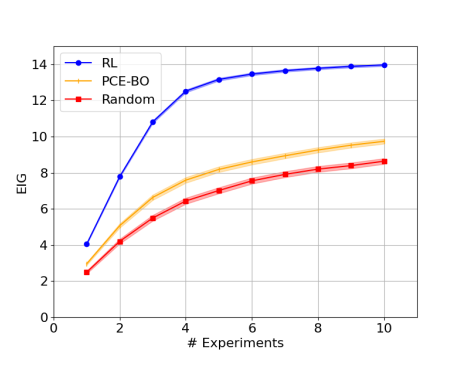

Information industry by wittxOptimizing Sequential Experimental Design with Deep Reinforcement Learning

Information industry by wittx

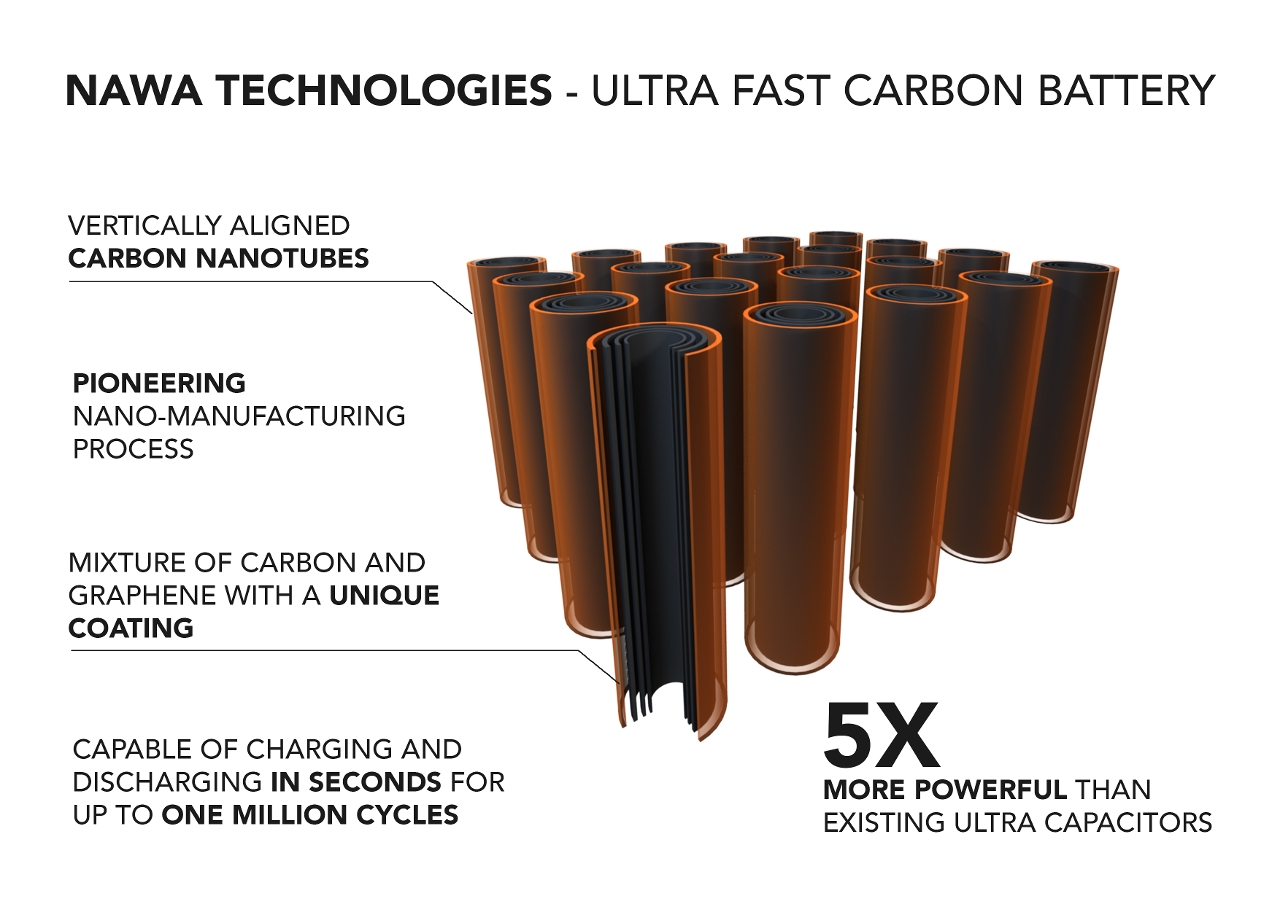

Information industry by wittxSuperconductor Pb10-xCux(PO4)6O showing levitation at room temperature and atmospheric pressure

Information industry by wittx

Information industry by wittx

Information industry by wittx